Налог на добавленную стоимость (НДС) является одним из основных налогов в налоговой системе. Рассмотрим методику расчета НДС для различных случаев.

Содержание

Основные ставки НДС в 2024 году

| Ставка | Применение |

| 20% | Основная ставка для большинства товаров и услуг |

| 10% | Продукты питания, детские товары, медицинские изделия |

| 0% | Экспортные операции, международные перевозки |

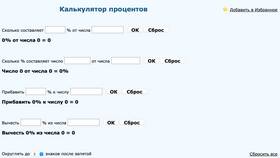

Формулы расчета НДС

Выделение НДС из суммы

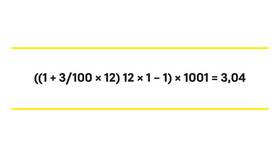

НДС = Сумма с НДС × (Ставка НДС / (100 + Ставка НДС))

Начисление НДС на сумму без налога

НДС = Сумма без НДС × (Ставка НДС / 100)

Примеры расчета

| Операция | Сумма | Расчет | НДС |

| Выделение 20% НДС | 120 000 руб. | 120 000 × (20 / 120) | 20 000 руб. |

| Начисление 10% НДС | 50 000 руб. | 50 000 × 0,10 | 5 000 руб. |

Порядок расчета НДС к уплате

- Рассчитайте сумму исходящего НДС (с реализации)

- Определите сумму входящего НДС (по покупкам)

- Вычислите разницу между исходящим и входящим НДС

- Если сумма положительная - подлежит уплате в бюджет

- Если отрицательная - подлежит возмещению из бюджета

Документы для подтверждения

- Счета-фактуры

- Книги покупок и продаж

- Журналы учета полученных и выставленных счетов-фактур

Специальные режимы расчета

| Режим | Особенности расчета |

| Раздельный учет | При одновременном осуществлении облагаемых и необлагаемых операций |

| Нулевая ставка | Требуется подтверждение права на применение |

| Освобождение от НДС | При выручке менее 2 млн руб. за 3 последовательных месяца |

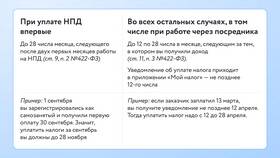

Сроки уплаты НДС

- Ежеквартально - до 25-го числа месяца, следующего за отчетным кварталом

- Равными долями в течение 3 месяцев

- Электронная форма отчетности обязательна

Правильный расчет НДС требует внимательного подхода к определению налоговой базы, применяемых ставок и документального подтверждения всех операций. Рекомендуется использовать специализированное программное обеспечение для бухгалтерского учета.